Leads sind die Lebensgrundlage aller Geschäftsmodelle, sie sind der Nährboden für Entwicklung und nachhaltiges Unternehmertum. Neue Methoden und Vorgehensweisen zur Leadgenerierung unterstützen nicht nur die Vertriebseinheiten, sondern alle Unternehmensbereiche.

Um in der Finanzbranche zukünftig wettbewerbsfähig zu bleiben, müssen auch Versicherungen und Banken verstärkt auf das Thema digitales Leadmanagement schauen. Nur so können sie ihren Kunden gezielt relevante Produkte anbieten. Die Umwandlung von Interessenten (Leads), die Bedarf an Bank- oder Versicherungsprodukten einer Marke zeigen, bedeutet häufig auf Instrumente des digitalen Marketings zurückzugreifen, wie z.B. datengetriebene Kundenanalysen zur Erkennung von Kaufverhalten, oder zur Empfehlung von ähnlichen Produkten. Gleichzeitig muss das eigene Geschäftsmodell vollständig digital für eine Vielzahl von (potenziellen) Kunden zugänglich sein – Marktplätze, Plattformen oder Ökosysteme beeinflussen die Kaufentscheidung von Interessenten positiv. Mit Blick auf den internationalen Wettbewerb sind Finanzdienstleister gut aufgestellt, wenn sie die Möglichkeit der Digitalisierung vollumfänglich ausschöpfen. Diese Digitalisierung setzt sich zusammen aus drei Bausteinen:

- Konnektivität: Verbindung von Unternehmensdaten mit denen Dritter

- Kooperation: Aufbau von Allianzen zu branchennahen und -fremden Unternehmen, um weitere Services und Dienstleistungen anzubieten

- Kollaboration: Förderung der Zusammenarbeit zwischen verschiedenen Unternehmensabteilungen zur agilen Reaktion auf Kundenbedürfnisse

Die optimale Ausrichtung der Online-Präsenz und die Generierung von Leads hilft der Finanzindustrie die eigene Organisation medial voranzutreiben und Interessenten langfristig zu Kunden zu machen. Dies wird durch den Aufbau und die Pflege aktiver Kundenbeziehungen erreicht und gilt sowohl für Banken wie auch Versicherungsunternehmen gleichermaßen.

VORTEILE EINES DIGITALEN LEADMANAGEMENT

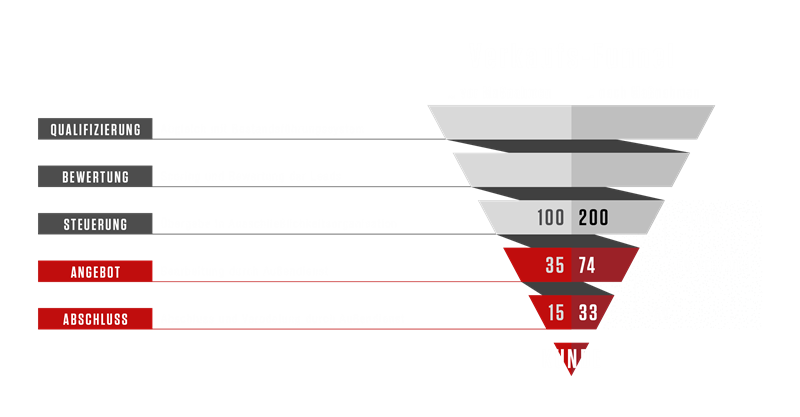

Mehr Anfragen von Interessenten in Geschäft umwandeln

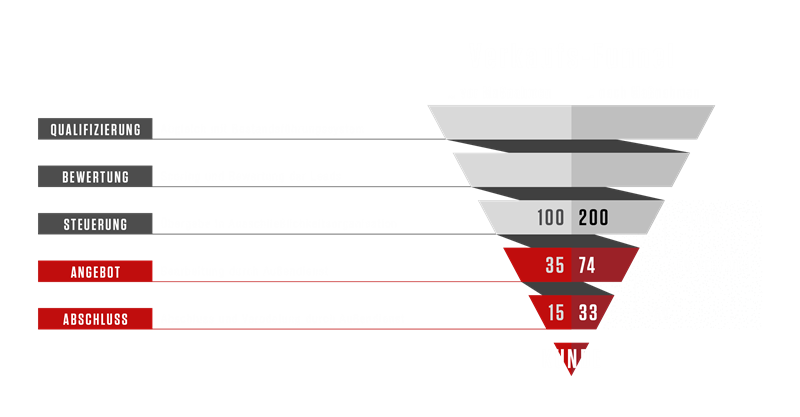

Der Aufbau einer funktionierenden Lead Engine unterstützt die Finanzbranche Leads zu erkennen, zu priorisieren und zu kontaktieren. Wiederholbare und automatisierte Lead-Prozesse halten Interessenten im Verkaufsprozess, versorgen diese mit ausreichend Informationen und geben ihnen das nötige Vertrauen, dass ihr Anliegen verstanden und bearbeitet wird. Nur durch eine konsequente Verbesserung dieses Prozesses erhöhen sich kontinuierlich die Chancen einen neuen Lead zu generieren und diesen in einen Kunden zu konvertieren, um langfristiges Geschäft aufzubauen.

Aufbau einer unmittelbaren Kundenbeziehung

Sobald ein Lead in den vorgesehenen Prozess eingestiegen ist, sollte eine sofortige Reaktion erfolgen. Kunden sind es gewohnt in digitalen Umgebungen zu arbeiten und zeitnahes Feedback zu erhalten. Eine verspätete Rückmeldung nach initialem Erstkontakt wirkt der Leadgenerierung entgegen. Effiziente Lead-Prozesse sind in der Lage personalisierte E-Mails, Follow-up-Fragen oder Termine in Echtzeit zu versenden. Digitale Kundenbindung ist das Erfolgsrezept für langfristiges Wachstum.

Weniger Zeit für Vertriebsadministration aufwenden

Lead Systeme und -Prozesse bedienen sich markterprobter Verkaufsvorlagen und effektiver Kommunikationsmuster, um administrative Arbeit bei der Kundenanbahnung nach Möglichkeit zunächst außen vor zu lassen. Dieser gewonnene Freiraum sollte genutzt werden, um Kundenbedürfnisse besser zu verstehen und schlussendlich einen erfolgreichen Verkauf verbuchen zu können. Die Arbeit am (Lead-) System ist daher wichtiger als die Arbeit für das (Lead-) System.

Nahtlose Integration eigener Services in Produkte von Drittanbietern

Digitale Marktplätze, Plattformen und Ökosysteme bieten hervorragende Möglichkeiten die eigenen Finanzlösungen oder Versicherungsprodukte auf anderen Verkaufskanälen zu platzieren. Eine Integration über zum Beispiel Middleware-Lösungen verhelfen zu einem schnellen Einstieg in digitale Netzwerke. Neue Verkaufskanäle fordern zudem neue Lead-Abfolgen. Bestehende Prozesse 1:1 zu übertragen ist oft nicht möglich, da Schnittstellen zu externen Marktplätzen fehlen, welche enormes Verkaufspotenzial verschenken. Der Aufbau von kanalspezifischen Lead-Engines führt zu nachhaltigem Erfolg und stärkeren Kundenbeziehungen – unterschiedliche Kunden haben nicht nur unterschiedliche Produktbedürfnisse, sondern auch unterschiedliche Vorstellungen, wie sie mit dem Unternehmen kommunizieren möchten.

Höhere Chance auf Folgegeschäfte

Unternehmen der Finanzbranche fokussieren sich häufig ausschließlich auf den Aufbau neuer Leads – der Zugewinn von Neugeschäft ist jedoch nur die halbe Wahrheit. Der bestehende Kundenstamm darf nicht außer Acht gelassen werden. Das Erkennen von Kundenmustern wird in Zeiten von Machine Learning und Algorithmen der Künstlichen Intelligenz auf ein neues Level gehoben. Was folgt sind digitale Marketingkampagnen, die gezielt auf Bestandskunden und deren Bedürfnisse zugeschnitten sind – so können Finanzdienstleister die Wahrscheinlichkeit berechnen, mit der ein Bestandskunde ein anderes Produkt kauft. Basis für diese Empfehlungssysteme sind gespeicherte Kundendaten aus der Vergangenheit. Eine Erhöhung der Customer-Lifetime-Value und verbesserte Kundenbeziehungen sind der Effekt.

Am Ende bestimmt die Qualität der Leads das Verkaufsergebnis und somit den Erfolg des Unternehmens. Lead-Management ist ein wichtiger Prozess, dem häufig in der Banken- und Versicherungswelt nicht genügend Aufmerksamkeit geschenkt wird. Somit ist der Einsatz neuer Technologien und Lead-Engines eine große Chance, erfolgreich qualifizierte Leads zu generieren und diese dann in Kundenbeziehungen zu entwickeln.

Sie wünschen sich einen persönlichen Austausch mit uns? Unsere Experten sind für Sie da.

KONTAKT

Torsten Kusmanow, Partner

M +49 172 9830304

E Torsten.Kusmanow@capco.com