Mit der Veränderung des Verbraucherverhaltens weg vom stationären Handel hin zum eCommerce geht auch eine Veränderung in der Präferenz der Bezahlmethoden einher. Buy Now Pay Later (BNPL) zählt dabei unumstritten zu den prominentesten Trends, wie auch unsere diesjährige Kreditstudie bestätigt. Ein Blick auf den deutschen Zahlungsverkehrsmarkt zeigt, dass laut einer Umfrage von Global Data rund ein Viertel von 1.000 Befragten im Alter von 18 bis 34 Jahren BNPL als ihre bevorzugte Zahlungsmethode beim Onlinekauf angibt. Einer Schätzung zufolge wird bis 2026 ein Viertel der eCommerce-Ausgaben mittels BNPL getätigt werden. Darüber hinaus gewinnen BNPL-Services auch im stationären Handel an Relevanz. Dies gilt insbesondere für die Gruppe von 18- bis 34-Jährigen, von denen 13 % BNPL-Services für die Bezahlung im stationären Handel präferieren.

Warum BNPL auf dem Vormarsch ist

Einfachheit und Schnelligkeit sind die beiden Hauptgründe, warum die Befragten aller Altersgruppen BNPL beim Kauf im stationären Handel bevorzugen. Im Vergleich zu traditionellen Konsumentenkrediten punktet BNPL damit, dass keine komplizierten und zeitintensiven Kreditwürdigkeitsprüfungen durchgeführt werden müssen. Das macht die Abwicklung einfach und schnell. Auch die Flexibilität hinsichtlich des Rückzahlungszeitpunkts spricht für BNPL: Zahlungspflichtige können den ausstehenden Betrag später oder in Raten begleichen.

Was die Gründe für die Bevorzugung von BNPL beim Einkaufen in Online-Shops betrifft, so machen die Nutzung einer bekannten Marke und eines sicheren Service Providers den Löwenanteil aus: Fast die Hälfte der Befragten im Alter von 45 – 65 + Jahren geben diese beiden Gründe an. Für die Gen Z und Millennials sind diese zwar weniger relevant, doch die Möglichkeit, den ausstehenden Betrag später oder in Raten begleichen zu können, ist für sie wichtiger (Gen Z: ca. 20 % der Befragten; Millennials: ca. 33 % der Befragten).

Request-to-Pay als ideale Ergänzung

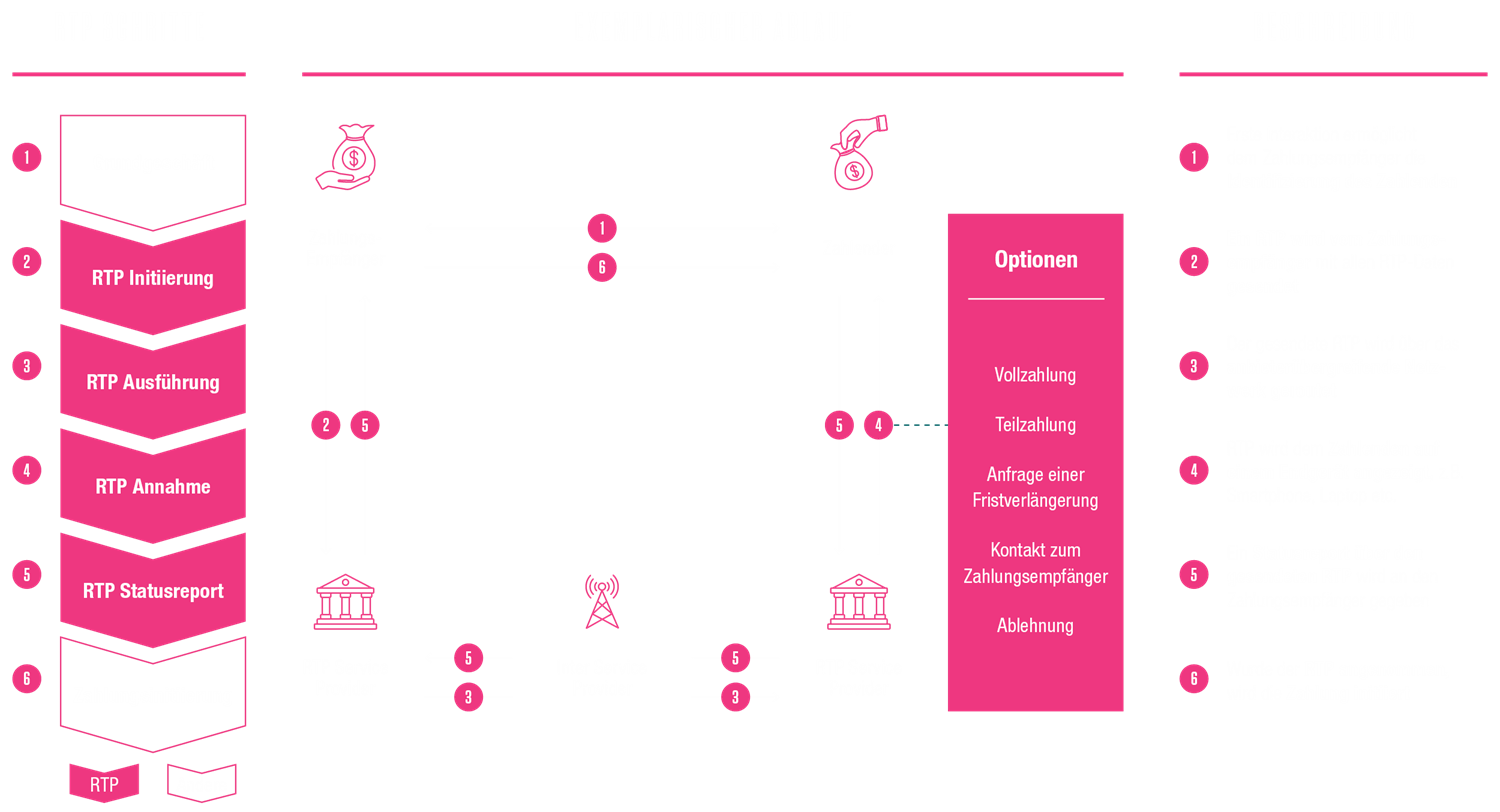

Ein weiteres Schlagwort in der Welt des Zahlungsverkehrs ist Request-to-Pay (RTP), das den Spieß umdreht: Die Kontrolle über die Zahlungsauslösung wird dem Zahlenden gegeben, nicht dem Zahlungsempfänger. Letzterer stellt einfach einen entsprechenden RTP. Die Kombination aus RTP mit BNPL bietet den Verbrauchern mehr Komfort, da sie die Kontrolle über die jeweilige Zahlung erhalten. Die folgende Grafik erklärt Schritt für Schritt, wie der Zahlende eine Zahlung mit der Option einer “Teilzahlung”, d. h. ein BNPL-Produkt, auslöst.

Doch wie so oft gibt es auch hier zwei Seiten der Medaille. BNPL- Services sind derzeit nicht reguliert. Dieser Umstand lässt Verbrauchern die Möglichkeit offen, sich mit Schulden aus BNPL-Transaktionen zu überlasten. Da die Verschiebung von Zahlungszielen in die Zukunft nur wenige Klicks entfernt ist, wenn BNPL und RTP kombiniert werden, kann das Risiko einer Überschuldung schneller als gedacht zu einem ernsthaften Problem werden. Dieser Effekt kann noch schwerwiegender werden, wenn das entsprechende BNPL-Produkt mit hohen Zinssätzen von bis zu ca. 13 % versehen ist, was bei traditionellen Konsumentenkrediten in der Regel nicht der Fall ist.

Der Regulator hat dieses Risiko ebenfalls erkannt. So soll die überarbeitete Verbraucherkreditrichtlinie künftig auch BNPL-Kredite umfassen, wodurch unter anderem Bonitätsprüfungen verpflichtend werden.

Der Blick in die Zukunft

BNPL und RTP sind gekommen, um zu bleiben. Im Laufe der Zeit werden sich die entsprechenden Produkte und Services weiterentwickeln, wobei die Regulatoren vermutlich die damit verbundenen Risiken zum Schutz der Verbraucher in Form strengerer Vorgaben zur Kreditwürdigkeitsprüfung berücksichtigen werden. Um eine aktive Rolle bei der Gestaltung der Produktlandschaft zu spielen, sollten Financial Services Provider die geeigneten Anwendungsfälle für BNPL- und RTP-Produkte identifizieren. Dabei sollten Aspekte wie ihre aktuelle Kundenbasis, ihre Zielgruppe, ihr aktuelles Geschäftsmodell und – falls gewünscht – potenzielle strategische Anpassungen berücksichtigt werden. Zudem sollte stets ein Auge auf die regulatorischen Entwicklungen rund um BNPL gelegt werden.

Mit unserer Expertise im Bereich Regulatorik sowie in Kredit- und Zahlungsverkehrsprodukten auf sowohl konzeptioneller als auch operativer Ebene kollaborieren wir mit unseren Kunden, um die optimale Produkt- und Servicestrategie hinsichtlich BNPL und RTP zu definieren. So sichern wir Wettbewerbsvorteile in den dynamischen Märkten rund um Kredite und Zahlungsverkehr.